سیگنالهای مهم رئیس بانک مرکزی به بازار دلار؛ قیمت دلار و سکه در 1403

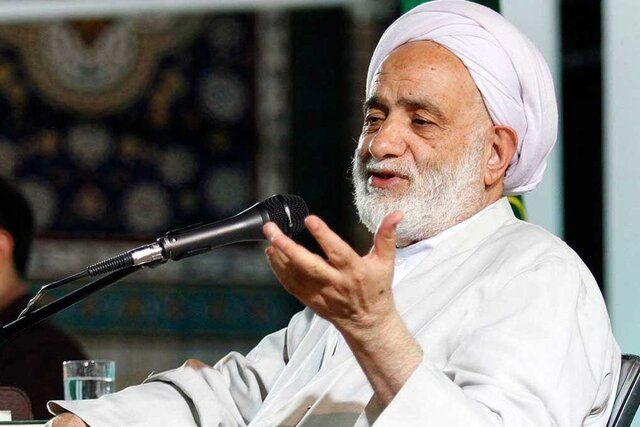

محمدرضا فرزین، رییس کل بانک مرکزی اعلام که در سال آینده نقش مرکز مبادله ارز و طلا در حوزه تنظیمگری این بازارها بیشتر خواهد شد.

نقش بازار ارز بر انتظارات تورمی و بازار کالاهای اساسی انکارناپذیر است. محمدرضا فرزین، رییس کل بانک مرکزی که در همایش چشمانداز اقتصاد ایران ۱۴۰۳ به عنوان یکی از سخنرانان حضور پیدا کرده بود با اشاره به این نکته اعلام کرد بانک مرکزی در ادامه نیز به حضور فعال در بازار ارز ادامه خواهد داد.

او همچنین اعلام که در سال آینده نقش مرکز مبادله ارز و طلا در حوزه تنظیمگری این بازارها بیشتر خواهد شد.

صبح امروز، محمدرضا فرزین، رئیس کل بانک مرکزی در نشست «چشمانداز اقتصاد ایران در سال ۱۴۰۳» با اشاره به داشتههای فعلی اقتصاد ایران در حوزه پولی و بانکی گفت: «پول یکی از پیچیدهترین مفاهیم اقتصادی است و بخش مهمی از تئوریهای اقتصادی در پول خلاصه شده است. پول هم تاثیر میپذیرد هم تاثیر میگذارد. اگر بخواهیم تحلیلی از وضعیت پول در ایران داشته باشیم باید یک نگاه تاریخی در پیش بگیریم.»

در کل دوره تاریخی ۱۳۳۸ تا ۱۴۰۱ متوسط رشد نقدینگی ایران ۲۵.۳ درصد بوده است. از سال ۱۳۵۰ تا سال ۱۴۰۱ متوسط سالانه نرخ رشد نقدینگی ۲۷.۵ درصد بوده است. از سال ۱۳۹۸ تاکنون نیز حدود ۳۸.۵ درصد بوده یعنی تقریبا بیش از ۱۳ درصد بالاتر از متوسط بلندمدت. تقریبا از دهه ۱۳۵۰ با وجود صعودها و فرودهای رشد نقدینگی، این متوسط بالای رشد نقدینگی همچنان باقی مانده است.»

فرزین با بیان این که هر ساله، کنترل رشد نقدینگی از اهداف اصلی سیاستگذار بوده گفت: «کمتر دورهای بوده که ما چنین هدفی نداشتیم اما همواره رشد نقدینگی بالا بوده است. در عین حال، از همان دهه ۵۰ تورم بالا هم ایجاد شد. این جهش تورمی در سال ۱۳۵۶ با حدود ۲۵ درصد ایجاد شد و بعد از آن به ندرت شاهد تورم تکرقمی بودیم».

فرزین، تعادل بودجهای دولت و برخورداری از منابع نفتی را از علل اصلی افزایش یا کاهش نرخ رشد نقدینگی دانست و اضافه کرد: «گاها عدم تعادل بودجهای منجر به افزایش نرخ تورم شده و در مقابل گاهی دیگر برخورداری از منابع نفتی به کنترل و مهار تورم کمک کرده است. با این حال، این آثار در همه دورهها یکسان نبوده است».

رئیس کل بانک مرکزی در ادامه صحبتهای خود، به تاریخی و مزمن بودن مسئله تورم در ایران پرداخت. وی با بررسی تاریخی اقتصاد ایران به نحوه شکلگیری پایههای تورم در ایران اشاره کرد و گفت: «مجموعهای از عوامل ساختاری، هزینهای و فشار طرف تقاضا بر شکلگیری تورم در ایران تاثیر داشته است. مشخصه اصلی تورم ایران نیز در سالهای اخیر، انباشت ناترازی در طی سالهای متمادی است».

فرزین با تاکید بر این که در هر دوره تاریخی یکی از علل تورم پررنگتر بوده و در هر زمان علل تورم با زمان دیگر متفاوت بوده گفت: «در دهه ۹۰ ناترازیها سهم بیشتری از علتهای تورم را به خود اختصاص داده و در شکلگیری تورم در کشور ما اثر بیشتری گذاشته است. منظور از ناترازی، مجموعهای از ناترازیهای انباشته در ترازنامه بانکها، در تعادل بودجهای و بنگاههای اقتصادی است».

او در بخش دیگری از صحبتهای خود اشاره کرد که علاوه بر موارد مذکور، کاهش سهم سایر نهادهای تامین مالی بنگاههای یکی از اتفاقات مهم بوده به طوری که سهم تامین مالی بنگاهها از طریق بانک اکنون به بالای ۹۰ درصد رسیده و همین موضوع میتواند از مسیر تشدید درونزایی نقدینگی، منجر به تشدید فشار تورمی شود.

سال آینده سیاست کنترل بازار ارز ادامه دارد

فرزین در خصوص سیاستهای پیشروی بانک مرکزی در سال آینده گفت: «در سال آینده همچنان سیاست کنترل بازار ارز را در پیش خواهیم گرفت. بازار طلا مدیریت خواهد شد و قیمت طلا نباید به این شدت وابسته به نرخ ارز باشد. همچنین، از عملیات بازار باز استفاده خواهیم کرد و اصلاح مناسبات دولت و بانک مرکزی باید در دستور کار قرار بگیرد. در کنار این مسائل، سیاست پولی از طریق اصلاح بردارهای نرخ سود صورت خواهد پذیرفت و از نرخ ذخیره قانونی برای تنظیم عملکرد بانکی بهره خواهیم برد».

رئیس کل بانک مرکزی درخصوص هدفگذاری این نهاد برای نرخ رشد نقدینگی در سال آینده گفت: «در سال جاری هدف بر رساندن رشد نقدینگی به ۲۵ درصد بود. سختترین ماه های سال برای کنترل نقدینگی بهمن و اسفند هستند اما تلاش ما بر این هست که نرخ رشد نقدینگی در همین حدود فعلی حفظ شود. هرچند تاکید بر نرخ رشد نقدینگی است اما نرخ شد پایه پولی نیز در سال جاری مورد توجه قرار گرفت و تحت تاثیر اقدامات بانک مرکزی کاهش یافت».

فرزین در خصوص انحلال موسسات مالی نیز گفت که از ابتدای امسال ۳ موسسه منحل شدند و اصلاح ۸ بانک در دستور کار قرار گرفته که در صورت عدم موفقیت از قاعده فیصله استفاده خواهد شد و نسبت به ادغام یا انحلال آنها تصمیم گیری خواهد شد. عملیات انحلال ۳ موسسه به گونهای برنامهریزی شد که حواشی پیش نیاید و آسیبی به نظام پولی بانکی وارد نشود.

ارسال نظر