افت چشمگیر وضعیت بورس در آبان | پیشبینی وضعیت بورس برای فردا

بورس در دو فهته گذشته وضعیت خوبی را سپری نکرده و این وضعیت همچنان ادامه دارد. سوال پیش آمده این است که شرط رشد بورس چیست؟

بورس در دو فهته گذشته وضعیت خوبی را سپری نکرده و این وضعیت همچنان ادامه دارد. سوال پیش آمده این است که شرط رشد بورس چیست؟

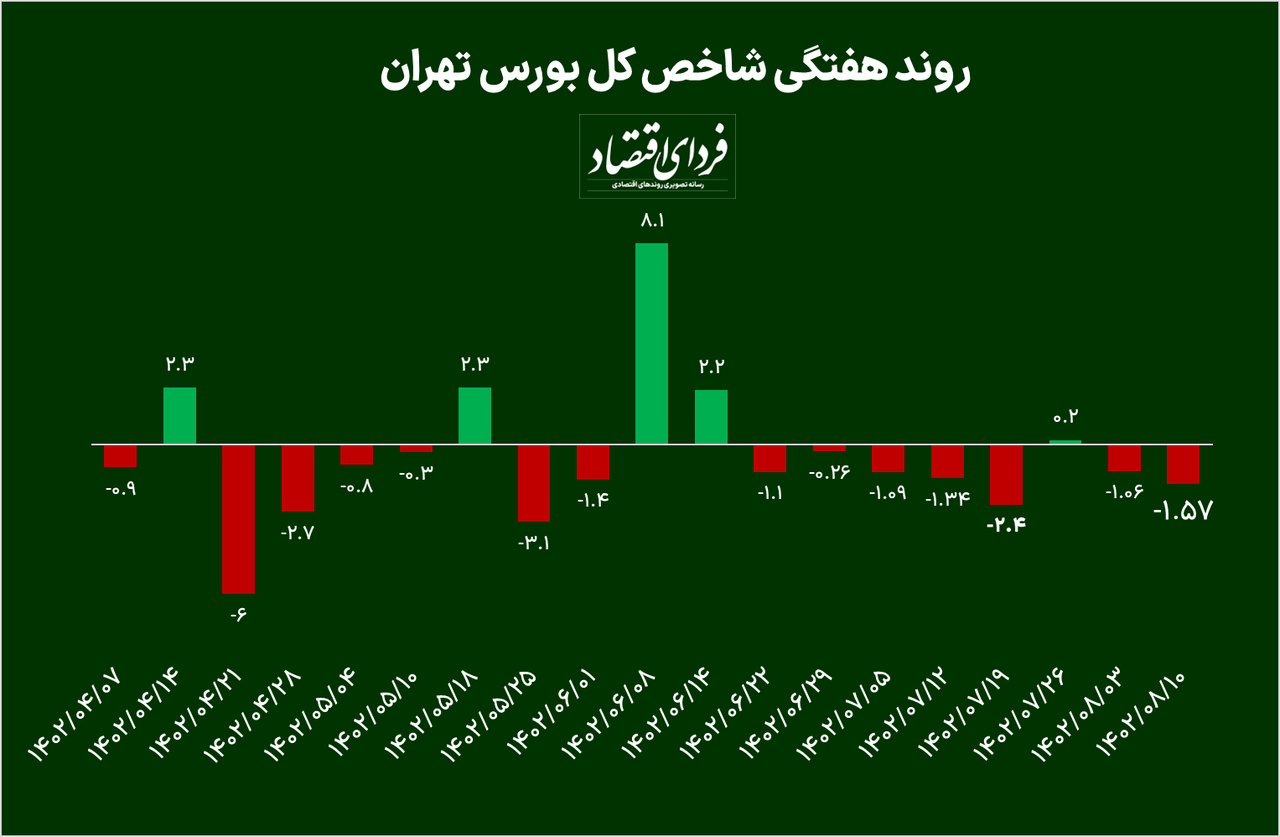

به گزارش عرشه آنلاین؛ شاخص کل بورس اوراق بهادار تهران در معاملات هفتهای که گذشت افت بیش از ۳۱ هزار واحدی را متحمل شد و نهایتا در محدوده یک میلیون و ۹۷۰ هزار واحدی توانست تثبیت شود.همزمان با نزول ۱.۶ درصدی دماسنج اصلی بازار، شاخص هموزن نیز با ریزشی معادل ۲.۴۳ درصد مواجه شد. ارزش معاملات خرد (سهام و حق تقدم) در مقیاس میانگین هفتگی نیز از رقم ۳ هزار و ۲۴۹ میلیارد تومانی حکایت دارد، رقمی که نسبت به هفتههای پیشین معاملاتی با تغییر چندانی همراه نشده است. از نکات حائز اهمیت داد و ستدهای منتهی به ۱۰ آبان ماه میتوان به جریان ورود و خروج سرمایه معاملهگران خرد اشاره کرد. در هفتهای که گذشت حقیقیها تنها یک روز معاملاتی روی خوش به بازار نشان دادند و خالص خرید مثبتی داشتند و در روزهای دیگر به خروج سرمایه خود از جریان دادوستد سهام پرداختند. به طوری که سرمایهگذاران خرد در مجموع هفته خالص فروشی بالغ بر ۲ هزار و ۵۰۰ میلیارد تومان رقم زدند. در این میان تنها رقمی نزدیک به ۴۰۴ میلیارد تومان از منابع مالی سرمایهگذاران خرد جذب یونیتهای سرمایهگذاری صندوقهای درآمد ثابت شد.

شرط رشد بورس چیست؟

علیرضا قاسمی، کارشناس بازار سرمایه در خصوص معاملات هفتهای که سپری شد و چشمانداز هفته منتهی به ۱۷ آبانماه عنوان کرد: بازار سهام ایران در هفتهای که گذشت تحت تاثیر ریسکهای سیاسی، اخبار و تحولات پیرامون آن کم حجم و ضعیف ظاهر شد که در نهایت هم شاهد افت هفتگی ارزش اکثر سهام و نماگر شاخص کل بودیم. در چند ماه اخیر با افت ۲۲ درصدی شاخص کل و ریزش ۴۰ الی ۵۰ درصدی قیمت سهام، کلیت بازار در سطوح ارزندهای از قیمت قرار گرفته است و کمتر سهمی را میتوان نام برد که با ارزش ذاتی خود حباب مثبت قیمتی داشته باشد و p/e ها و p/nav ها در بسیاری از گروههای بازار مناسب است.

وی ادامه داد: در کنار مزیت "به قیمت بودن" شرایط دیگری نیز لازم است تا بازار در روند صعودی قرار گیرد مهمترین این عوامل که در نیمه دوم سال احتمالا بازار را در مدار صعود قرار دهد، رشد نرخ ارز و افزایش انتظارات تورمی خواهد بود.

به باور این تحلیلگر بازار سرمایه، با فشرده شدن فنر دلار در محدوده فعلی و با در نظر گرفتن شیب کنونی رشد نقدینگی در اقتصاد میتوان انتظار افزایش مجدد نرخ دلار را برای انتهای امسال متصور بود. به نظر میرسد در شرایط عادی دلار ۶۰ الی ۶۵ هزار تومانی برای انتهای امسال و ابتدای سال ۱۴۰۳ با دیگر شاخصهای اقتصادی همخوانی خواهد داشت.

قاسمی خاطرنشان کرد: موضوع مهم دیگر که بسیاری از فعالین بازار به آن توجه میکنند جریانهای ورودی پول به بازار است به عبارتی دیگر رفتار و تحرک سرمایهگذاران بزرگ برای خرید کف بازار و ایجاد موج صعودی در سهام را زیر نظر میگیرند. فعالیت اصلی این افراد سرمایهگذاری در بازار سهام است و از این منظر شباهت زیادی به شغل کشاورزی نیز دارد یعنی فصلی را مناسب کِشت و خرید سهام میدانند، زمانی را صرف داشت و نگهداری سهام میکنند و در نهایت موعد برداشت یا فروش سهام فرا میرسد. به نظر میرسد با شرایط فرسایشی که در هفتههای اخیر توامان با افزایش ریسکهای سیاسی در سهام بنیادی بازار به وجود آمده است و قیمت این سهام ارزنده در محدوده با ثباتی قرار گرفته، زمان خوبی برای خرید سهام توسط سرمایهگذاران فراهم شده است و میتوان با ورود پول تدریجی سرمایهگذاران به بازار متناسب با تغییر در متغیرهای کلان اقتصاد، منتظر یک دوره رشد در سهام شرکتها بود.

این کارشناس بازار سرمایه معتقد است، هر چه به ماههای انتهایی سال نزدیک میشویم از قدرت روند نزولی فعلی کاسته میشود و به آغاز یک دوره رشد میان مدت نزدیکتر میشویم، در کوتاهمدت نیز با بهبود فضای سیاسی امکان نوسانات صعودی در سهام ارزنده بازار دور انتظار نیست.

جلوگیری از افت سهام ممکن است؟

مهشید داداشزاده، از دیگر کارشناسان بازار سرمایه با ارزیابی متغیرهای اثرگذار در جریان دادوستد سهام شرکتها و ارائه چشمانداز معاملاتی گفت: بازار سرمایه در سالهای اخیر بیش از آنکه دستخوش ریسکهای غیرسیستمی شود دچار ریسکهای سیستماتیکی شده و واکنش بسیار شدیدی به محرکهای اقتصاد کلان، سیاستگذاری، قیمتی دستوری و ژئوپلیتیک نشان داده است. از سویی با ارزیابی ابعاد تحلیل فاندامنتال و تکنیکال مشاهده میشود که سمت خریدار بسیار کم ریسک بوده اما تنشهای اخیر در خاورمیانه همچنان محرک جدی برای سمت عرضه در نظر گرفته میشود و سرمایهگذاران با تجربهای که از گذشته کسب کردند اکنون اعتماد چندانی برای سرمایهگذاری ندارند. آنچه پیداست، سرمایهگذارانی که معاملات روزانه انجام میدهند بیشتر سعی بر نوسانگیری با راهبرد جابجایی سهام دارند، از این رو همچنان بورس به چالش جدی برای سرمایهگذاری تبدیل شده است.

این تحلیلگر بازار سرمایه ادامه داد: با این حال مبالغ پارک شده در صندوقهای درآمد ثابت و صندوقهای طلا هر لحظه در انتظار پالس مثبت سرمایهگذاری در سهام با وقوع آرامش نسبی طرفهای درگیر جنگ هستند. شاخص کل طی روند اصلاحی خود از اردیبهشت ۱۴۰۲ تا کنون سعی در حفظ محدوده حمایتی یک میلیون و ۹۳۶ و یک میلیون و ۹۵۱ هزار واحدی را دارد. همچنان این سطح مورد توجه تکنیکالیستهاست. طبق بررسی اندیکاتورها نیز واگرایی مثبت نسبی در این سطح شاخص مشخص است که معمولا با بروز این واگرایی انتظار حمایت و رشد قیمتها را ایجاد میشود. در عین حال این واگرایی در نمادهایی مانند پارسیان، غزر، دارایکم، کالا،خزامیا، اهرم و ... قابل مشاهده است.

معمولا با بروز این واگرایی انتظار حمایت و رشد قیمتها را ایجاد میشود. در عین حال این واگرایی در نمادهایی مانند پارسیان، غزر، دارایکم، کالا،خزامیا، اهرم و ... قابل مشاهده است.

به باور داداش زاده، معاملات نماد تک سهمهایی از گروههای مورد توجه بازار مانند وبملت وغدیر و شستا که بیشتر روند خنثی خود را حفظ کردهاند نشان میدهند که معاملهگران این نمادها تقریبا هوشمندانه سعی در افزایش تعداد سهام خود دارند. این روزها با نگاهی به کلیت بازار رفتار معامله گران پرهیجان ارزیابی میشود در این شرایط سرمایهگذاران حتی با وجود ارزندگی در صنایع مختلف توجه چندانی به تحلیلها ندارند و معمولا با وجود خبرهای مثبت و منفی نسبت به خرید و فروش اقدام میکنند.

داداش زاده گفت: ارزش معاملات همچنان در محدوده ۳.۵ همتی قرار دارد و برای حمایت و روند مثبت بورس مورد قبول نیست. در مهر ماه خروج سنگین پولهای حقیقی نشان از بی اعتمادی به سرمایهگذاری داشت به گونهای که در نیمه دوم ماه قبل نسبت به نیمه اول بیشترین خروج پول به ثبت رسید. بررسی ها حاکی از آن است که موارد مذکور صرفا آن نگرشی بوده که سرمایهگذاران به بازار دارند اما ذات ارزنده بودن بازار از اصلاح شدید قیمتها و گزارشات عملکردی مثبت ماهانه بسیاری از صنایع نسبت به هفت ماهه قبل در گروههایی مانند دارویی، بانکی، قطعهسازی، غذایی و سیمانی مشخص میشود.

وی خاطرنشان کرد: تجدید ارزیابیها معقوله بسیار مهمی است که با تعدیل در صورتهای مالی و شفافسازی داراییهای یک شرکت میتواند باعث پر رنگتر شدن افق بلندمدتی و جذب سرمایهگذاری شود همینطور تغییر در وظایف بازارگردانها که طی دو هفته اخیر مورد توجه فعالین بوده است و واکنشهای زیادی را در برداشته میتواند در معاملات کوتاه مدتی نقش بسزایی ایفا کند و از کاهش بیشتر قیمتها جلوگیری کند.

ارسال نظر